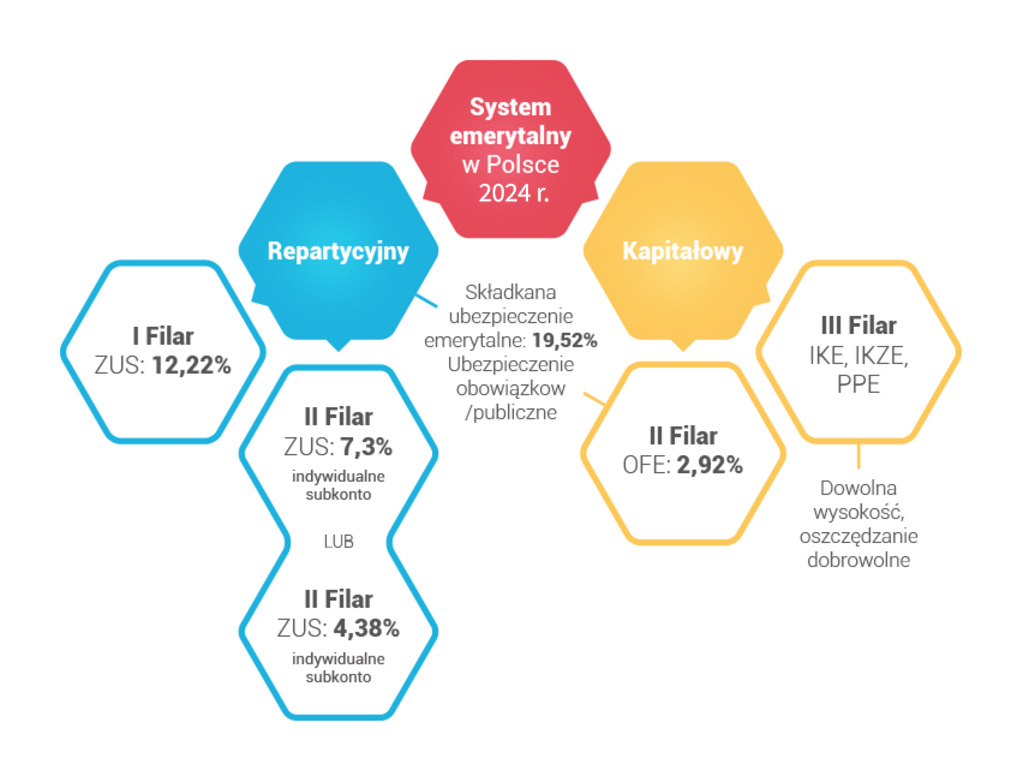

Polski system emerytalny składa się z tzw. trzech filarów, co oznacza, że pieniądze Polaków w nim gromadzone są na trzy różne sposoby. Dwa pierwsze filary są obowiązkowe – każda osoba pracująca jest zobligowana opłacać te składki. Trzeci filar jest dobrowolny, a więc jeśli się chce, można w nim oszczędzać dodatkowo.

Obecnie prawo do przejścia na emeryturę osiąga się w wieku 67 lat zarówno dla kobiet, jak i dla mężczyzn.

Ile oszczędzamy obowiązkowo?

W obowiązkowej części systemu emerytalnego, a więc w I i II filarze, gromadzona jest składka emerytalna w wysokości 19,52% tzw. podstawy wymiaru, czyli naszego przychodu za pracę – pensji brutto.

W przypadku osób prowadzących działalność gospodarczą składka ta jest obliczana nie od wysokości miesięcznego przychodu, lecz od zadeklarowanej kwoty, która jednak nie powinna być niższa niż 60% tego przychodu.

Tyle na emeryturę odkłada każdy pracujący Polak.

I filar – ZUS

Część tej składki – 12,22% – trafia do I filaru, a więc na nasze indywidualne konto do Zakładu Ubezpieczeń Społecznych. Pieniądze gromadzone w ZUS przeznaczane są na bieżącą wypłatę emerytur (jest to tzw. system repartycyjny), a oprócz tego, co roku wartość składek jest waloryzowana o wskaźnik, którego wysokość uzależniona jest od poziomu inflacji, wzrostu płac, a także zmiany liczby płatników składek. Im więcej osób w danym roku zaczyna pobierać emeryturę, tym wskaźnik waloryzacji jest niższy, bo nowi emeryci obciążają system.

To oznacza, że wysokość emerytur wypłacanych z I filara podatna jest na ryzyko demograficzne – rosnącą liczbę emerytów i malejącą liczbę osób pracujących i opłacających składki. Ten negatywny trend cały czas się pogłębia. Ze względu na niską dzietność i starzenie się społeczeństwa przybywa emerytów względem płatników składek. Emerytury z ZUS będą zatem z czasem coraz niższe.

II filar – ZUS czy ZUS i OFE?

Pozostałe 7,3% składki trafia do II filara – albo w całości na nasze subkonto w ZUS, albo 4,38% na subkonto w ZUS, a 2,92% na konto w Otwartym Funduszu Emerytalnym.

Składki gromadzone na subkoncie ZUS podlegają waloryzacji na zasadach podobnych do I filara, zaś środki gromadzone w OFE co roku powiększane są o stopę zwrotu z rynku kapitałowego. OFE mogą inwestować nasze pieniądze w akcje, obligacje korporacyjne, jednostki funduszy inwestycyjnych, dzięki czemu nasz kapitał emerytalny cały czas pracuje. To dlatego ta część systemu emerytalnego określana jest mianem części kapitałowej.

W przeciwieństwie do środków z I filara, pieniądze z OFE nie podlegają ryzyku demograficznemu – a więc nie ma na nie wpływu rosnąca rzesza emerytów i malejąca liczba młodych opłacających składki emerytalne. Środki w OFE podlegają natomiast ryzyku kapitałowemu – stopa zwrotu z OFE zależy bowiem od ogólnej sytuacji finansowej na światowych rynkach, koniunkturze w gospodarce itp.

Jeśli sytuacja gospodarcza jest dobra, odnotowywany jest wysoki poziom wzrostu, OFE mogą wykazywać ponadprzeciętne stopy zwrotu. Jeśli gospodarka znajduje się w recesji lub w kryzysie, OFE może generować straty – ryzyko ponosi ubezpieczony. Warto wspomnieć, że mamy możliwość zmiany funduszu emerytalnego – w zależności od wyników OFE możemy przenosić nasze środki z funduszu do funduszu, by uzyskać lepsze wyniki.

O tym, gdzie gromadzone są składki z II filara, każdy z nas może zadecydować samodzielnie. Od 1 kwietnia do 31 lipca 2016 r. otwarte jest tzw. okno transferowe, w trakcie którego możemy złożyć do ZUS oświadczenie, że chcemy gromadzić część składek w OFE. O tym dlaczego warto i jak to zrobić pisaliśmy w tym tekście.

Co ważne, środki z II filara są dziedziczone. Możemy też wskazać beneficjantów na wypadek naszej śmierci, którzy będą mogli otrzymać środki zgromadzone na naszym koncie OFE.

ZOBACZ, JAK SKONSTRUOWANY JEST POLSKI SYSTEM EMERYTALNY:

Oszczędzaj dodatkowo w III filarze

Polski system emerytalny daje nam możliwość także dodatkowego, dobrowolnego oszczędzania na emeryturę w tzw. III filarze. Na III filar składają się Indywidualne Konta Emerytalne tzw. IKE, Indywidualne Konta Zabezpieczenia Emerytalnego, czyli IKZE oraz Pracownicze Programy Emerytalne – PPE.

Konta IKE i IKZE mogą być prowadzone przez zakłady ubezpieczeń, fundusze inwestycyjne, biura maklerskie, banki oraz dobrowolne fundusze emerytalne. W zależności od tego środki inwestowane są w jednostki funduszy inwestycyjnych, akcje, obligacje, składane na lokacie bankowej itp. III filar to także kapitałowa część systemu emerytalnego.

Ubezpieczony ma prawo oszczędzać na nich dowolną kwotę, jednak nie może ona rocznie przekroczyć ustawowych limitów. Na IKE można oszczędzać maksymalnie trzykrotność przeciętnego wynagrodzenia prognozowanego w gospodarce na dany rok – w 2024 r. jest to 23 472 zł. Na IKZE – 1,2-krotność prognozowanego na dany rok przeciętnego miesięcznego wynagrodzenia. Wartością nieprzekraczalną w 2024 r. jest 9388,80 zł dla osób fizycznych, zaś 14 083,20 dla osób samozatrudnionych.

Podstawową zaletą kont IKE lub IKZE jest preferencyjne opodatkowanie znajdujących się na nich środków, co ma skłonić Polaków do dodatkowego oszczędzania na emeryturę. Wpłaty na IKZE można odliczyć od podstawy opodatkowania w danym roku podatkowym, a przy wypłacie emerytury są one obciążone tylko 10% podatkiem dochodowym (w przeciwieństwie do innych kont, na których zyski kapitałowe obciążone są 19% podatkiem Belki). Środków wpłaconych na IKE nie można odliczyć, ale gdy wypłaca się je w okresie emerytalnym, nie są obciążone żadnym podatkiem.

Do pozostałych elementów III filaru emerytalnego należą Prawnicze Plany Kapitałowe (PPK), Pracownicze Programy Emerytalne oraz Ogólnoeuropejski Indywidualny Produkt Emerytalny (OIPE), którymi zainteresowanie nieustannie rośnie. Według danych Komisji Nadzoru Finansowego, na koniec 2023 roku liczba uczestników w PPK wyniosła ponad 3,89 mln osób, 675,6 tys. w przypadku PPE, dla OIPE szczegółowa liczba uczestników nie jest jeszcze znana.